なぜいまiDeCo推しなのか?

iDeCoに入っている人は、この6年で約10倍になりました。2017年以降は専業主婦・専業主夫や公務員・会社員の一部、2022年からは会社員の対象が拡大され、2023年4月末時点でiDeCoに入っている人は293万人を超えています。

2017年当時に公務員や主婦向けにセミナーを実施していた頃は、正直ここまで関心が高いという実感は得られませんでした。それが今では20代30代を中心にiDeCoへの関心が高まっているのを感じます。

一方で、「iDeCoは一度入ると辞められないらしい」「60歳までお金を使えないらしい」「だから自分は入れない」という声も耳にします。その度、iDeCoの良いところがあまり知られてないのはもったいないなぁと思います。

iDeCoは、節税しながらセカンドライフのお金を準備できるしくみです。つまり、今使えるお金も老後のお金もダブルで増やすことができる最強ツールなのです。

使わないともったいない と思いませんか?

わたし自身は、会社員を辞めてからiDeCoに加入して8年ですが、これまで積み立てたお金を1.5倍に増やすことができています。と、こんなことを言うと「それはファイナンシャル・プランナーだからでしょ」と思われるかもしれません。

ですが、誰でもできるんです。なぜならわたしも、ファイナンシャル・プランナーになるまで投資の勉強などしたことがなく、素人同然でスタートしたからです。また、今では多い時で年間150回のセミナーに登壇させていただくようになりクライアントからのご相談も多々受けるようになったのですが、その経験からもiDeCoは基本を押さえれば誰でも無理なくお金を増やすことができるツールです。

実際、わたしのクライアントさまにもiDeCoを活用して着々とセカンドライフ資金を増やしていらっしゃる方が多くいらっしゃいます。

そんな良いしくみをもっと多くの方に知っていただきたいと思い、この記事を書くことにしました。シリーズでお伝えしますので、よろしければおつき合いください。

Q:なぜiDeCoを推すのですか。

A:わたしが推す理由は2つです。

一つに、国が運営する年金(国民年金、厚生年金)だけでは老後のお金が足りなくなる可能性があるから。二つに、会社の退職金が期待できない人もiDeCoで「退職金」をつくることができるからです。

Q:老後のお金が足りなくなるって本当ですか。

A:可能性は高いです。ですが、全員が足りなくなるわけではありません。

「老後2000万円問題」という言葉を耳にされたことがあるでしょうか。2019年に「無職の高齢夫婦は30年で約2,000万円不足する」という報道がされ、国の年金だけでは老後の生活費が大きく不足する、と話題になりました。

報道の元になったのは、下に引用した「金融庁・金融審議会市場ワーキング・グループ報告書」の記載です。

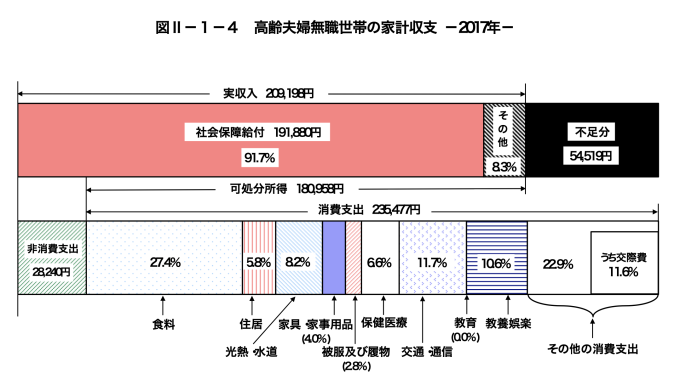

高齢夫婦 無職世帯の平均的な姿で見ると、毎月の赤字額は約5万円となっている。

金融庁・金融審議会市場ワーキング・グループ報告書「高齢社会における資産形成・管理」

毎月「約5万円」赤字になるという根拠は総務省の家計調査結果で、これらを元に「30年で2,000万円不足する」と言われるようになったのです。

※高齢夫婦無職世帯とは、夫65歳以上妻60歳以上で仕事をしていない夫婦のこと

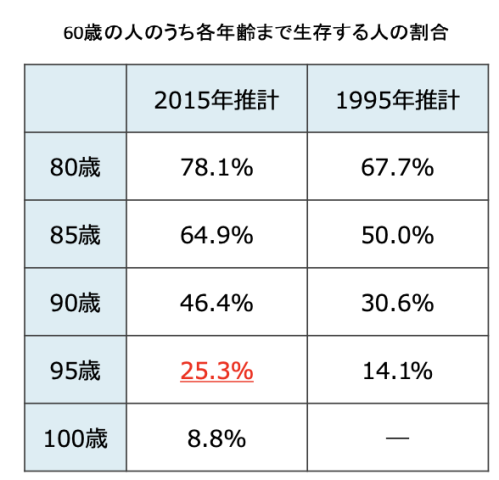

確かにこの統計資料を見ると、60歳から90歳までの30年間で約2,000万円足りないという計算にはなります。なぜ30年で計算するかと言うと、90歳まで生きる人の割合が推計46%超と半数近くにのぼるからです。

Q:2000万円も足りないんですか。

A:全員が「老後2000万円」足りなくなるわけではありません。

働き方やライフスタイルが多様化しているいま、「平均」をそのまま当てはめることはできません。

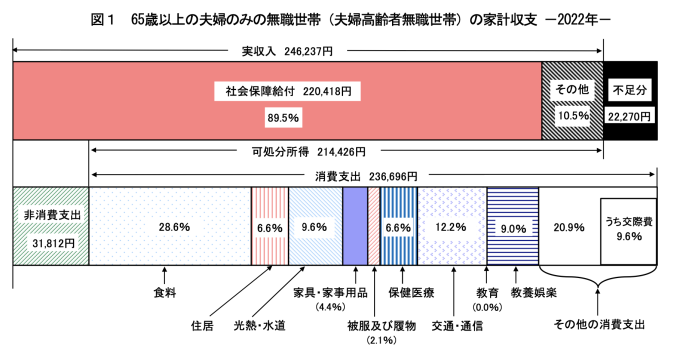

統計結果も年々変わります。

実際、一番新しい2022年の統計では月の赤字額は約2万2千円です。

ですが、将来受け取れる年金額は、どのような働き方をいつまでしていたかによって大きく変わります。

あと10年程で65歳を迎える就職氷河期世代の場合は平均が2022年の統計より下がるかもしれませんし、いまの現役世代は高度経済成長期に会社員だった高齢者世代とはそもそもの給与テーブルや賞与・昇給制度が違いますから、将来的な年金受取額は低くなる可能性があります。

一方で専業主婦が多かったいまの高齢世代より、夫婦二人の年金受取額は増える可能性もあります。

また、老後のお金を考えるときには、物価が上がることも想定しておく必要があります。2022年は2.5%、2023年6月は前年同月比3.3%物価が上がっています。日銀は毎年2%の物価上昇を目標にしていますから、わたしたちが65歳になる頃には今よりも支出は増えると考えておく必要がありそうです。

色々と書きましたが、これまで多くの方のマネー診断をしてきた結果は、年金だけでは足りない方がほとんどでした。ですが、iDeCoも含めて早くから準備するように見直した結果、足りるどころか海外旅行にも自由に行けるくらい余裕ができる方も多くいらっしゃいます。

ですから、自分の場合は足りるのか・足りないのか、しっかり把握しておくことが大事です。

Q:本当のところ老後の不足額はいくらになるのでしょうか

A:いまの支出と将来受け取れる年金・貯金などを元に計算してみることです。

将来受け取れる年金については別の記事で書きたいと思いますが、退職後の支出については今の支出を元に考えてみましょう。マネー管理帳などをつけている方は、今の支出から65歳以降は必要のないお金(住宅ローンや保険料など)を引いて、医療や健康維持にかけるお金や趣味・遊びにかけるお金を足してみるといいでしょう。

参考として、2022年統計の支出約26万8千円のうち「食費」は約6万7千円です。これは一人1食換算で約372円です。

お米やパン、調味料からお酒まで全部含めるとすると、わが家の今の支出はもっと多いです。

「住居費」は約1万5千円です。わが家は賃貸マンション暮らしですから「住居費」は10倍。統計はきっと持ち家世帯が多いのでしょうね。

「保健医療」は1万5千円です。介護などのお世話になるともっとかかりそうです。

できるだけ健康いる前提で考えたとしても、わたしの世帯支出は平均をオーバーしました。皆さんはいかがですか?

→専門家に相談するならこちら

Q:自分で「退職金」がつくれるというのはどういうことですか?

A:iDeCoは、毎月積み立てて60歳以降になったら受け取るという仕組みになっています。

定期預金や保険などのように途中解約のしくみがありませんから、「今月ちょっと足りない」といって積立てたお金を取り崩してしまうということがなく、確実に貯めることができます。

さらに、保険(終身保険など)を使うよりも節税メリットが高く、基本を押さえれば積立金以上にお金を増やすこともできます。

いわゆる「手取り」を増やしつつ、60歳以降のセカンドライフに備えたお金を確実に準備する、「じぶん退職金」づくりの強力なツールなのです。

次回、「<その2> iDeCoのしくみ大解剖(仮)」でまたお会いしましょう